21 Juil 2021

Posté le dans Décryptage, Economie & Finances, Non classé

Depuis que le commerce de marchandises existe, des impôts ont été prélevés sur l’échange de ces denrées. Au moyen-âge, lorsqu’une marchandise transitait entre deux villes, son propriétaire devait s’acquitter d’un impôt, l’octroi, prélevé sur la valeur de cette marchandise. L’octroi avait alors trois finalités : contrôler la marchandise importée ou exportée, limiter la contrebande et collecter une taxe permettant de payer les agents en charge de ce contrôle. Jugé comme injuste car l’octroi renchérissait les denrées et accroissait les difficultés d’approvisionnement, il fut définitivement abandonné en France en 1948 pour être remplacé par une multitude d’autres taxes qui s’appliquent sur les échanges de biens physiques.

Un projet d’accord pour faire évoluer un outil fiscal actuel … préhistorique !

Avec la transformation numérique, l’apparition de nouveaux besoins, de nouveaux contenus, de nouveaux services via l’exploitation de bases de données, le système fiscal international a dû s’adapter à ce nouveau mode de production et de consommation numérique. La création des GAFAM a accéléré la transformation numérique de l’économie. Plusieurs questions se posent alors : Où se situe la prestation ? Où se trouve la marge ? A qui doit-on payer l’impôt au moment où les grands États de consommation ne veulent pas se faire piller la richesse de leurs consommateurs et au moment où de petits pays qui n’ont pas de base de consommation suffisante, comptent sur une fiscalité attractive pour attirer les capitaux mondiaux ?

Ces questions illustrent la complexité d’un sujet qui aura pris 10 ans pour aboutir à un début d’accord (loin d’être finalisé) qui permette de taxer les grandes entreprises multinationales (EMN) là où elles exercent des activités et génèrent des bénéfices, tout en renforçant la sécurité juridique et la stabilité du système fiscal international.

Nouveau cadre pour la réforme de la fiscalité internationale

Ainsi, en juillet 2021, 131 pays de l’OCDE, sur 139, qui représentent 90% du PIB mondial ont adhéré à la Déclaration qui instaure un nouveau cadre pour la réforme de la fiscalité internationale. Mais, les négociations entre États se poursuivent et devraient idéalement aboutir à un accord en octobre 2021.

Une déclaration qui repose sur 2 Piliers dont le premier vise à créer un nouveau droit d’imposition déconnecté de la notion de présence physique et le second vise à corriger l’impact des refacturations intragroupe pour assoir une taxation minimum

2 piliers définis par l’OCDE

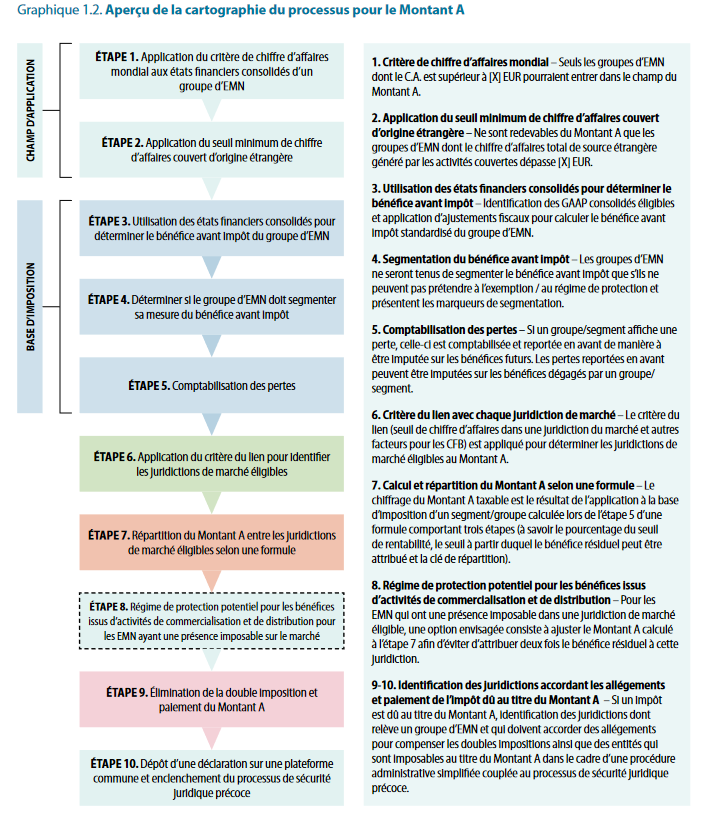

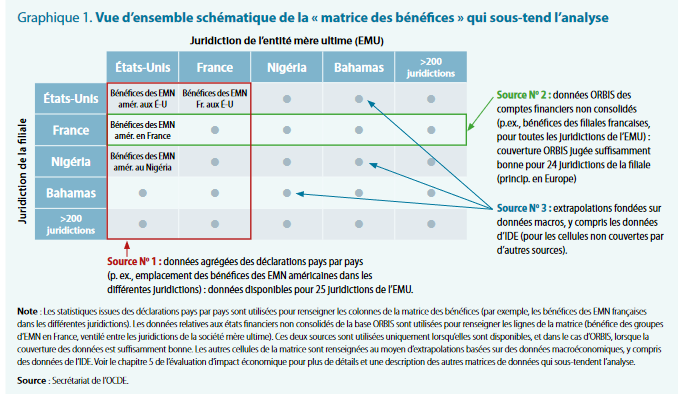

- Le Pilier Un qui devrait garantir une répartition plus équitable des bénéfices et des droits d’imposition entre pays des grandes EMN, y compris celles du numérique. Le Pilier Un permettra de réattribuer une partie des droits d’imposition sur les EMN de leurs pays d’origine vers les pays de marché dans lesquels elles exercent des activités commerciales et réalisent des bénéfices, qu’elles y aient ou non une présence physique.

En clair, pouvoir taxer 20 % des bénéfices des multinationales de plus de 20 milliards d’euros de chiffre d’affaires dégageant un surprofit au-delà de 10% de marge bénéficiaire, dans les « pays de consommation » et pas seulement dans leur pays de domiciliation. »

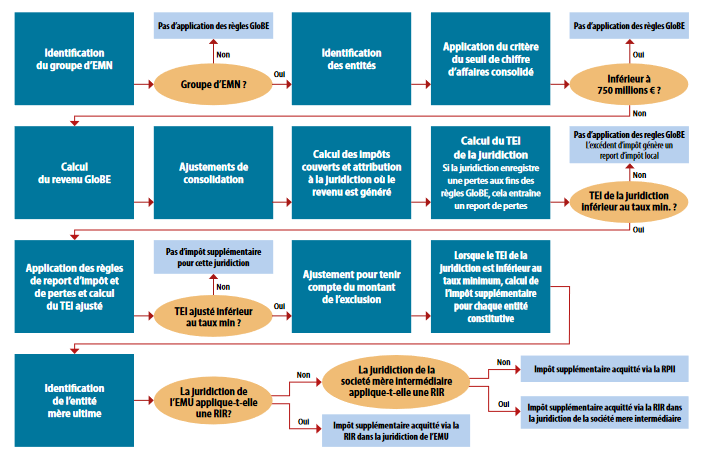

- « Le Pilier Deux encadre la concurrence fiscale en matière d’impôt sur les bénéfices des sociétés en introduisant un impôt minimum mondial que les pays peuvent prélever pour protéger leur base d’imposition contre le transfert d’imposition (refacturations intra-groupe). Ainsi, l’OCDE souhaite que les EMN payent un impôt minimum sur leurs bénéfices indépendamment de la localisation de leur siège social ou des marchés sur lesquelles elles exercent, tout en évitant la double imposition. »

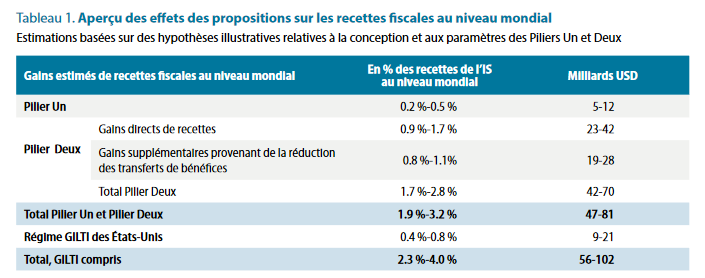

Ces deux piliers doivent permettre aux États de mobiliser les recettes fiscales nécessaires pour rétablir leurs budgets et leurs finances publiques tout en investissant dans les services publics et les infrastructures. Si pour le pilier Un le taux d’imposition n’est pas encore défini, pour le pilier Deux, un taux minimum de 15% est prévu … Mais 15% de quoi et où ?

Le consensus semble s’être arrêté sur un taux mondial minimum de 15% pour les multinationales réalisant plus de 750 millions d’euros de chiffre d’affaires… mais 15% de quoi ? L’OCDE détaille en 100 pages les définitions de l’assiette avec toutes les exceptions possibles, sur lesquelles pourraient reposer l’application de ce taux minimum mondial… preuve que la question de l’assiette, non tranchée à ce jour, reste complexe et primordiale.

Pour aller + loin

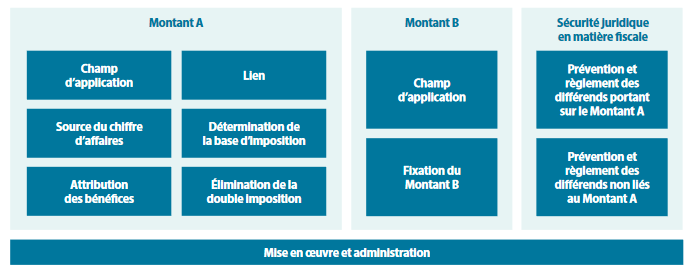

Composantes du Pilier 1 :

- Montant A = Montant des bénéfices à réattribuer.

- Champ d’application : est-on sur le segment ADS ou CFB ?

- Règle du Lien pour identifier les marchés fondés à recevoir le Montant A

- Le montant B a pour objectif de simplifier les règles sur les prix de transfert et à réduire les contentieux avec l’administration fiscale.

- Le montant B vise à standardiser la rémunération des distributeurs liés qui exercent « des activités de commercialisation et de distribution de références déterminées » sur un marché donné.

La suite à lire ici !